Une question que l’on me pose très régulièrement : est-ce le bon moment pour investir ? Cette question n’est pas posée vis-à-vis de l’avantage fiscal, du potentiel de l’immobilier ou d’une éventuelle plus-value car je n’ai pas de boule de cristal, mais vis-à-vis de la situation personnelle de la personne que je rencontre. Investir en loi Duflot à Toulouse sur un logement neuf, bien placé, à un bon prix, reste un bon placement, rentable si vous payez des impôts en adéquation avec le montant du bien que vous achetez. Que ce soit cette année, l’année dernière ou sur les autres dispositifs précédent cette nouvelle loi Duflot. Par contre, la question qui est bien plus importante je pense : est-ce le moment d’investir vis-à-vis de votre situation personnelle : de votre emploi, de vos crédits, de votre patrimoine, de votre situation familiale. Là nous sommes dans une vraie question qui mérite une réponse adaptée, de conseiller et non de « vendeur »….

En effet, si votre situation professionnelle n’est pas stable et que vous changez de travail régulièrement, que vous pouvez avoir des périodes sans emploi, il faut éviter d’investir dans un produit peu « liquide » qui se revendra dans un certain délai. Toute personne qui vous dira qu’un bien immobilier se vend toujours vite et bien (à un bon prix, voir un prix élevé) est un menteur ! Pour vendre un logement il faut prendre le temps, il faut le valoriser, parfois faire quelques travaux mais surtout être patient car si vous montrez aux futurs acquéreurs voir vendeurs que vous êtes pressés, vous risquez de subir une négociation et une baisse de prix parfois importante.

Autre cas rencontré de nombreuses fois, sauf si vous êtes en mutation professionnelle régulière, que vous privilégiez votre carrière et votre future augmentation de salaire, dans la plupart des cas, si vous êtes locataire et que vous n’avez toujours pas acheté votre résidence principale, que vous avez peu de liquidité ou de placement que vous pouvez débloquer rapidement, attendez avant d’investir dans l’immobilier, même si vous payez des impôts et que la loi Duflot peut vous les gommer ! Dans votre cas vous allez devoir acheter un logement neuf à crédit et donc limiter ensuite votre potentiel de financement vis-à-vis de votre taux d’endettement. Il serait dramatique d’avoir acheté un logement sous la loi Duflot et de ne plus pouvoir acheter votre résidence principale ou de vous limiter, vis-à-vis du budget restant, à un logement qui ne vous plait pas ou ne correspond pas à vos besoins….

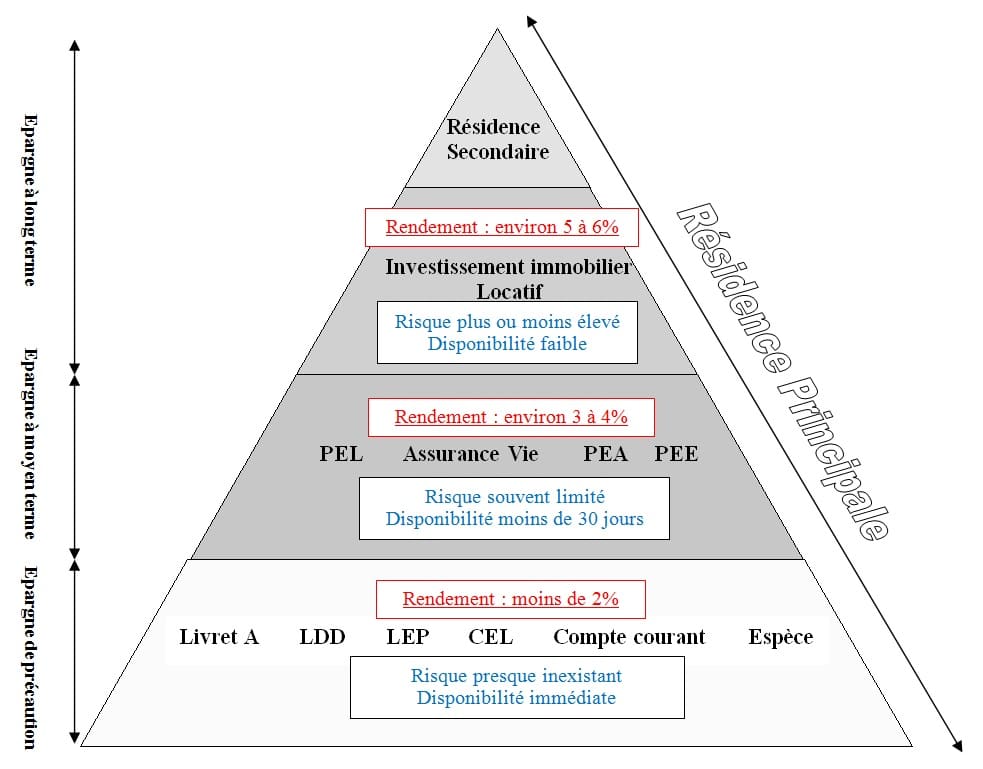

Afin de vous aider rapidement et simplement dans cette réflexion, voici une “pyramide d’achat” qui répond grossièrement aux besoins que la majorité des foyers se posent vis-à-vis de leurs placements, achats immobilier et patrimoine : Tout d’abord vous allez constituer quelques liquidités sur des produits basiques : compte courant, livret A…afin d’avoir un « matelas de sécurité ». Ces produits seront peu rentables mais vous allez dormir tranquille. Ensuite vous pouvez commencer à vous constituer un futur apport ou un patrimoine pour un achat immobilier plus important, votre retraite, de la prévoyance en plaçant sur une assurance vie, un PEA….Entre temps, vous allez acquérir, je vous le souhaite, votre résidence principale qui va conditionner tous vos autres placements. Dès que vos finances vous le permettrons, que les banques vous prêterons à nouveau et si vous payez des impôts et que vous souhaitez utiliser ce levier fiscal, vous investirez sous le dispositif fiscal en vigueur : en ce moment la loi Duflot. Pour terminer, tout en haut de la pyramide, vous songerez peut-être, un jour, à l’achat d’une résidence secondaire qui sera le fruit d’une mure réflexion, d’un besoin affectif, souvent peu rentable mais des plus agréable car vous ne recherchez pas la rentabilité, ce n’est pas vraiment un placement !

Vous constatez qu’en montant pas à pas la pyramide en analysant le rapport risque/rentabilité/liquidité, vous devez pouvoir faire les choses de façon à ne pas trop vous tromper…..

0 Commentaire